Open INESEM

Investigación

El Efecto Fintech en España

1. Introducción

Actualmente, en cada rincón del mundo tenemos tecnología que nos proporciona facilidades en nuestro día a día, pero esta tecnología no se desarrolla sola; cada día alguna empresa o emprendedor está trabajando intensamente para crear algún medio que nos proporcione una vida mejor, poder acceder a los servicios financieros con mayor facilidad, rapidez, con menores costes y proporcionando un abanico de productos a través de las TIC’S (Tecnologías de la Información y la Comunicación). Todo este trabajo es realizado siempre con el objetivo de cubrir necesidades fácilmente, en tiempos cortos, simplificando la forma de vivir de cada usuario y todo lo que tenga que ver con proporcionar mejores servicios al consumidor. Todo esto es lo que llamo: El efecto de las Fintech.

A través de las Startups (empresas de gran innovación que desarrollan nuevos productos), las Fintech han crecido mucho en España, ya que estas organizaciones desarrollan productos y servicios tecnológicos con el fin de facilitar el acceso a los clientes, no solamente en el país que se desarrolla, sino a nivel mundial.

En este sentido, destacan la cantidad de nuevas startups que se van creando cada año. El crecimiento en el sector Fintech en España empezó el año 2018 con 292 compañías y en 2019 con 336; se espera que incremente el empleo a 4500 por parte de este sector, datos subministrados por el responsable de comunicación de la consultora internacional Finnovating, Alvaro Troyano, el pasado 8 de mayo de 2019 donde también destacó que:

"Somos el quinto país de Europa en inversión con 108 millones de euros, por delante de países como Holanda y Suecia, con gran tradición financiera, y por detrás de Reino Unido, con 853 millones de euros (38,9 por ciento del total); Alemania con 637 millones de euros (29,05 por ciento); Francia, 168 millones de euros (7,66 por ciento) y Suiza con 143 millones (7 por ciento)".

En el trabajo se ofrece una visión sobre las Fintech desde lo más macro hasta enfocarnos en España como uno de los más países con mayor crecimiento en el sector, origen y evolución, las relaciones con los operadores tradicionales y sus diferencias y marco regulatorio.

2. Reseña Histórica de las Fintech

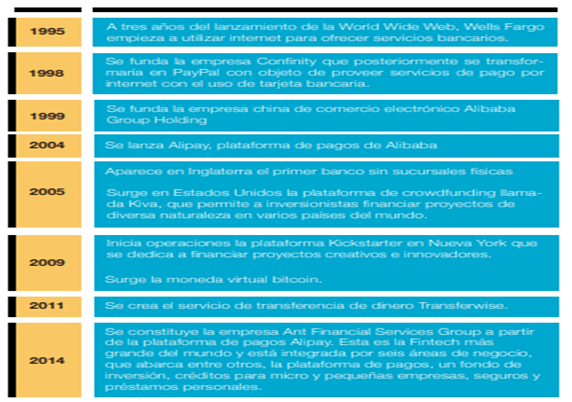

Las definiciones de Fintech pueden ser muy amplias y extensas al igual que su historia según cada autor. Cabe destacar la siguiente tabla desarrollada por FUNDEF (Fundación de Estudios Financieros) en colaboración con los autores Aarón Silva Nava y María Cecilia Ramos Medin, ambos pertenecientes a Senior de Aarón Silva y Asociados, S.C. y de Constructing Opportunities for Solid Livelihoods (Solliv) en su documento de coyuntura 02-2017 llamado “La Evolución del Sector Fintech, Modelos de Negocio, Regulación y Retos” nos muestran una tabla resumen en el cual se aprecian de forma rápida los principales aspectos de las empresas de Tecnología.

Figura 1: Principales aspectos de la evolución de las empresas de tecnología financiera (Fintech). Fuente: Fundef (2017)

3. Efecto de las Fintech

A nivel mundial, las Fintech, han sido un efecto que han cambiado la forma de ver las finanzas, tomando en cuenta que hay países como Inglaterra y Estados Unidos que tienen un alto porcentaje de empresas Fintech trabajando en el mercado financiero proporcionando a los clientes simplificar procesos y ahorrar tiempo en gestiones que antes llevaban horas o incluso días.

Un ejemplo de ello es Venmo, Startups que nació como plataforma de pago que acogieron los millennials (se refiere a los nacidos entre 1982 y 1994) rápidamente, la misma permitía enviar dinero más rápido a un particular que una transferencia de bancos distintos. Esto impactó a los bancos más importantes de Norteamérica, donde provocó que las grandes instituciones financieras se unieran para buscar una solución a esta necesidad de transferir dinero de manera más ágil, creando así la plataforma Zelle. Lo mismo ocurrió en España, dónde los bancos encontraron la solución a través del servicio Bizum con las App’s (aplicaciones móviles o de ordenadores) de los bancos.

Junto con ello, merece la pena resaltar los siguientes efectos Fintech; como son la financiación de proyectos, no solo en España, sino a nivel mundial a través de las startups, aseguradoras online, trading y servicios inmobiliarios de forma fácil y rápida. Además están los servicios que se realizan de forma más cómoda, sencilla y sin tanto papeleo ni exigencias como imponen las bancas actuales, seguros o inmobiliarias.

4. Diferencias entre las Fintech con respecto a los operadores financieros tradicionales

Hoy en día, los servicios tradicionales están adaptándose a las nuevas necesidades de los consumidores, contratando startups para mejorar sus servicios o simplemente fusionándose con ellas para poder llegar a más clientes.

En este momento las diferencias se van acortando, pero podemos destacar las siguientes:

- Productos totalmente en línea, ayudan al medio ambiente, permiten al usuario no tener documentación incomoda en casa o en el negocio.

- El trato personalizado con otra perspectiva, ya que la banca tradicional, seguros o inmobiliarias ofrecen productos con estructuras que están creadas y predeterminadas, sin flexibilidad y que se tiene que cumplir rígidamente a ciertas condiciones.

- Nuevas alternativas ofrecen la opción de que, clientes que no son admitidos por la banca o no bancarizados, puedan acceder a servicios financieros.

- Financiación alterna o alternativa para ahorradores, inversores, PYMES y grandes empresas, dónde alguno de esos préstamos no necesitan garantías como exige la banca tradicional.

- Trabajar con otro tipo de monedas o divisas, como por ejemplo Bitcoin.

- Mayor seguridad a través de los Smart contract (contratos inteligentes con tecnología Blockchain).

5. Las Fintech en España

Tradicionalmente se ha pensado que en España, por ser de los países con mayor esperanza de vida del mundo, las personas no se adaptarían o cambiarían de las empresas tradicionales a las nuevas Fintech, pero los jóvenes, los adultos y hasta las personas mayores cada día buscan como tener un buen servicio, disminuir sus costes o hacer su vida más cómoda. Las nuevas tendencias en las redes sociales invitan a personas de todas las edades, a través de los anuncios publicitarios, a ver nuevas formas de adquirir un producto o servicio, unirse a una causa o simplemente realizar alguna actividad.

Uno de los factores que ha cambiado la mentalidad del ciudadano español es la crisis económica vivida en el año 2008, ésta provocó que se buscase alternativas para los servicios cotidianos y que los mismos cuesten cada día menos dinero, como por ejemplo los seguros, dónde las Insurtech (El término insurtech es la unión de las palabras en inglés insurance que significa seguros y technology que en español significa tecnología) están conquistando terreno.

Así, en el blog de CNMC (Comisión Nacional de los Mercados y la Competencia) donde se desarrolló un debate en el año 2019, se informó acerca del crecimiento de las Fintech en España “Más de 500 empresas, una red de 3500 trabajadores, 100 millones de euros anuales de facturación. Son las cifras del ecosistema Fintech en España; un fenómeno que crece y se desarrolla a velocidad de crucero, pero que continúa siendo un gran desconocido a ojos de una buena parte de la ciudadanía” (Cuena ,2019).

6. Origen y reciente evolución

El inicio de las Fintech en España viene dado por varios elementos, comenzando por lo ocurrido tras la crisis del 2008, donde hubo varios cambios a nivel económico como el tratado de Basilea III promovido por FSB y el G-20, donde se recogió que las instituciones tienen que cumplir una normativa más exigente para evitar otra crisis, por ello han de reforzar la supervisión, liquidez de las entidades, riesgos y regulaciones de los bancos.

Funcas (La Fundación de las Cajas de Ahorros) y KPMG (red global de firmas de servicios profesionales) han enumerado varios aspectos o factores que han dado o contribuido al origen de las Fintech en el país. A continuación nombramos algunos:

- Escasa rentabilidad.

- Concentración sectorial.

- Exigencia normativa.

- Nuevas tecnologías.

- Nuevos competidores.

- Cambios en la relación con el cliente.

Estos factores provocaron que nuevos emprendedores en el país buscaran formas alternativas de poder ofrecer productos o servicios al público, mejorando las condiciones y el acceso sin perjudicar al cliente. Para los años venideros el crecimiento del sector en el país se calcula en 30% a 40% según él anunció de Füture: “el 18 de marzo de 2019, la Asociación Española de Fintech e Insurtech (AEFI) había anunciado en su Asamblea General celebrada en Madrid, su aspiración de crecer un 35 por ciento a lo largo de 2019” (Füture, 2019).

7. Listado de las principales Fintech en España

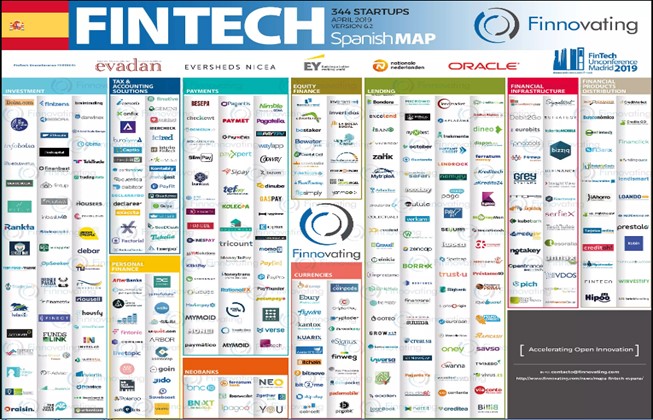

Existen actualmente numerosas nuevas startups para cada sector, pero el crecimiento principal se encuentra en las Fintech que cada día cubren más servicios en el mundo financiero, de seguros e inmobiliarias. Las principales startups en el sector se resumen en las siguientes figuras:

Figura 2: Lista de Fintech Españolas hasta Abril de 2018. Fuente Finnovating (2018).

Figura 3: Lista de Fintech Españolas hasta Abril de 2019. Fuente Finnovating (2019)

8. Relación con los operadores financieros españoles

Los operadores financieros de toda la vida nunca pensaron que las Fintech iban a crecer en su sector tan rápidamente e incluso no llegaron a pensar que podrían ser una amenaza. Actualmente se calcula que el desarrollo de las Fintech puede afectar a entre unos 20% a 24% de los ingresos de los tradicionales bancos según un estudio realizado por Finnonvating.

Los principales bancos del país tuvieron que buscar rápidamente alternativas para que la avalancha Fintech no los hiciera desaparecer del mercado; bancos como Santander, con su fondo Santander InnoVentures. Por su parte, Sabadell ha lanzado Nomo (nuevo negocio digital para captar autónomos), CaixaBank no cuenta con un vehículo de inversión, aunque ha hecho algunas operaciones de forma muy selectiva en Fintech de pagos por ejemplo Comercia y hasta las firmas de capital de riesgo se están involucrando cada día más. Un ejemplo de ello es Propel Venture Partners, para evitar que los nuevos neo bancos o los bancos digitales se apoderen de mercado ofreciendo los mismos productos sin comisiones o con costes más bajos.

Al observar todas estas acciones que están realizando los bancos para relacionarse con las empresas Fintech, se intuye que estas entidades entendieron que si quieren seguir en el mercado español y mundial tiene que relacionarse o fusionarse con estas nuevas empresas y empezar a proporcionar productos de otra manera, con otra visión y buscando siempre ofrecer mejores servicios con comodidad, rapidez y menores costes.

9. Marco regulatorio o institucionalidad

El marco regulatorio o institucional de las Fintech es variado y trabaja de forma diferente en cada país. Actualmente no hay una regulación única a nivel mundial, cada país o uniones de ellos ejercen un marco regulatorio que, aunque parecidos, son distintos en algunos aspectos o formas de trabajar.

En España la CNMC es el principal ente de supervisión que busca que la regularización sea favorable a la sana competencia y crecimiento de este fenómeno en el país. Es importante destacar que se está trabajando en el anteproyecto de ley para la regularización de las Fintech a través de lo que es el Sandbox (entorno controlado digital donde se hacen pruebas de los productos sin afectar al usuario o entidades) propuesto por el Ministerio de Economía. Este proyecto de ley ha sido recibido por AEFI (Asociación española de Fintech) y ACLE (Asociación de Crowdlending en España) de forma positiva.

10. Efectos y repercusiones de las Fintech en España

|

Efectos de las Fintech en los procesos en España. |

|

|

Procesos antes de Fintech. |

Cambios de los procesos después de las Fintech. |

|

Contratación con muchos papeleos y requisitos. |

Contrataciones en segundos haciendo un clic. |

|

El acceso de los créditos es más limitados y no para toda la sociedad. |

Proporciona oportunidades de créditos distintas que incluyen a más personas que no tienen acceso a la banca. |

|

Comparar ofertas era más complicado. |

Permite comparar productos y servicios rápidamente. |

|

Servicios financieros y de seguros muchos más costosos. |

Los servicios proporcionados son menos costosos y rápidos. |

|

Transferencias de dinero y cambio de divisas mucho más lentos. |

Puedes transferir dinero en segundos y cambiar divisas en menos tiempo. |

|

Realizar Trading es más complicado por el acceso a la información, además, de pagar comisiones por compras y ventas. |

Acceso a la Bolsa, Forex, Warrants y demás opciones en segundos y algunos servicios no cobran comisiones por compras o ventas. |

|

Continuando con el trading e inversiones, crear una cartera de inversiones y recibir asesoramiento es más complicado o requieren de más tiempo. |

Con un robo-advisor puedes tener asesoramiento y crear una cartera de inversiones adaptadas al perfil de la persona a través de un test. |

|

Los productos o servicios tienen establecido unas características o formas rígidas que no permite adaptarse del todo a las necesidades de la persona o empresa. |

Productos o servicios adaptados u orientados hacia las necesidades de la persona o empresa, la flexibilidad es mayor y la rapidez de obtener un producto de esta manera mucho es más ágil. |

Tabla 1. Efectos de las Fintech nivel sociedad. Elaboración propia.

|

Efectos de las Fintech nivel sociedad |

|

|

Sociedad antes de Fintech |

Sociedad después de las Fintech |

|

Tenían mayor protección de datos. |

Las empresas tienen mayor acceso a los datos personales y más cuando se concede inconscientemente. |

|

Menos alternativas de inversión, si no se es un inversor experimentado o no haces algún contrato con el banco. |

Abre las puertas a la inversión de cantidades pequeñas, con acceso a todas las personas y a través de algún dispositivo inteligente con conexión a internet. |

|

Se invertía mucho tiempo para conseguir información de varias ofertas sobre un servicio, producto o seguro. |

A través de las Startups se pueden realizar comparaciones de ofertas y servicios desde solo el Smartphone, ordenador o Tablet. |

|

Se solían solicitar asesores para algunos servicios para quedar en lugar o marcar alguna cita en tiempo predeterminado y que podían tener menos flexibilidad. |

Se recibe asesoría 24 horas al día en muchos servicios y, además de ello, no para todos los casos es requerido el capital humano. |

|

La realización de un contrato tenía que ser presencial o por vía telefónica, proceso en el que se invierte más tiempo. |

El gentilicio o empresas puede contratar servicios a un clic o llenando un formulario que tarda menos tiempo. A espera del desarrollo o implementación de los Smart Contracts. |

|

Personas o PYMES que no cumplen ciertos criterios no pueden contratar o solicitar créditos en la banca tradicional o servicios. |

Mayor acceso a créditos o inversiones a través de las plataformas Crowdlending, alternativas de contrataciones de servicios con opciones más amplias y menos restricciones como los Neo Banks. |

|

Se pagan costes por contratar o realizar altas de servicios, intereses altos por préstamos y costos de cancelación en préstamos o inversiones. |

Los usuarios pagan intereses menos costosos, darse de alta en algunos servicios es gratis y además pueden cancelar algunos contratos sin tener que pagar costes de permanencia o baja. |

|

Muchas de la personas llevan control de sus finanzas en papel, de forma mental o en un ordenador, donde tienen que alimentar los datos. |

Hay app 's que permiten el acceso a tu cuentas y llevan tus finanzas sin tener que hacer mucho esfuerzo de alimentar tus ingresos, gastos y pagos realizados. |

|

Se mantenía la idea que la única alternativa para los productos y servicios anteriormente mencionados eran las instituciones ya establecidas y de muchos años de tradición. |

El cambio que han proporcionado estas nuevas empresas ha hecho que España pase a ser uno de los países con mayor uso de los servicios Fintech. El 6to país actualmente. |

|

Pérdida de tiempo para publicar un inmueble, gestionar con una agencia inmobiliaria y costes de gestión. Lo mismo para localizar un inmueble que se adapte a las necesidades de la persona. |

Se puede publicar el inmueble sin mayores costes y pérdida de tiempo a través de una web como por ejemplo enalquiler.com. También se consigue inmuebles con características que se adaptan al usuario con mayor rapidez. |

Tabla 2. Efectos de las Fintech nivel sociedad. Elaboración propia.

10.1. Repercusiones de las Fintech en España

En España se observa un cambio irreversible en el mercado y seguirá cambiando el país y el mundo en los siguientes años. Estamos ante un mundo que es cambiante y que los antiguos entes o se adaptan o se van a perder en el camino. A continuación nombro algunas de las repercusiones ocasionadas por las Fintech en España:

- Cambio de estructura a nivel de los bancos.

- Perdidas a nivel operacional en las entidades financieras.

- Despidos de personal y búsqueda de nuevos prospectos.

- Perdida de dinero en inversiones por Internet sin tener previo conocimiento.

- Vacío regulatorio en el manejo de protección de datos en las Startups que trabajan en servicios bancarios, financieros, de seguros e inmobiliarias.

Por último, podemos decir que la mayor repercusión o efecto que han proporcionado las Fintech es el cambio de vista que ha sufrido, no solo en la sociedad española sino a nivel mundial a la hora de contratar los servicios o comprar un producto, sin duda, estos cambios vinieron para quedarse.

11. Conclusiones

El surgimiento de las Fintech como empresas en todos los aspectos ha revolucionado sectores que no se pensaban que podían cambiar o flexibilizar. De manera que cada día somos testigos de cambios que proporcionan nuevas formas de comprar, pagar, visualizar y generar contenido o contratar servicios en España y a nivel mundial.

Todas las grandes empresas establecidas en el país, las PYMES con mucha trayectoria y las nuevas empresas o emprendedores que surjan, deben adaptarse o transformarse para no quedarse atrás, aprovechando la tecnología para automatizar servicios, agilizar procesos y crear mejores experiencias para el cliente.

Así, estos cambios que afectan a la nación en su conjunto; con la Unión Europea como es la directiva europea PSD2 (siglas en inglés que significan Directiva de servicios de pago número 2) en relación al acceso a los datos de los clientes y las compras por Internet sin tarjeta, Big Data, Blockchain, Smart Contracts e inteligencia artificial. van a repercutir en los próximos años en la calidad, seguridad y comodidad de los servicios. Cambios que seguro marcaran un antes y después en todo lo relacionado a las Fintech.

Referencias

AEFI. (2018) Estadísticas del Sector. Recuperado el 12 de junio de 2019 de https://asociacionfintech.es/wp-content/uploads/2018/09/Estadisticas_del-Sector_AEFI_PFP_2018.pdf.

Arner D. (2016). The Evolution of Fintech: A New Post-Crisis Paradigm? Georgetown Journal of International Law, vol. 47, 1271-1319. Recuperado el 21 de Abril de 2019 de https://www.researchgate.net/publication/313365410_The_Evolution_of_Fintech_A_New_Post-Crisis_Paradigm.

BBVA (2019). Regulación 'Fintech': tendencias de una nueva era. Recuperado el 08 de agosto de 2019 de https://www.bbva.com/es/regulacion-fintech-tendencias-de-una-nueva-era/.

CNMC (2018). La revolución Fintech: cuál es su impacto y qué propone la CNMC. Recuperado el 08 de agosto de 2019 de https://blog.cnmc.es/2018/11/14/la-revolucion-fintech-cual-es-su-impacto-y-que-propone-la-cnmc/.

Cuena A. (2019). Debate sobre #Fintech en la CNMC. Recuperado el 23 de junio de 2019 de https://blog.cnmc.es/2019/02/12/el-fenomeno-fintech-a-debate.

Ecrowd! (S.F). Fabricación de equipos de potabilización de agua-WATEROLOGIES. Recuperado el 17 de mayo de 2019 de https://www.ecrowdinvest.com/detalles/fabricacion-de-equipos-de-potabilizacion-de-agua-waterologies.

Expansión (2019). Los bancos se movilizan para frenar la avalancha 'Fintech'. Recuperado el 08 de julio de 2019 de https://www.expansion.com/empresas/banca/2019/04/21/5cbc5629468aebf2588b45e7.html.

Funcas y KPMG (2017). Fintech: Innovación al servicio del cliente. Recuperado el 23 de abril de 2019 de https://home.kpmg/es/es/home/tendencias/2017/11/fintech-innovacion-servicios-cliente.html.

FUNDEF. (2017). Documento De Coyuntura La Evolución Del sector Fintech, Modelos De Negocio, Regulación Y Retos. Recuperado el 17 de mayo de 2019 de fundef.org.mx/sites/default/files/fundeforgmx/paginas/.../documento_fintech.pdf.

Füture. (2019). La Asociación Española de Fintech e Insurtech aspira a crecer un 35% en 2019. Recuperado el 08 de julio de 2019 de https://future.inese.es/la-asociacion-espanola-de-fintech-e-insurtech-aspira-a-crecer-un-35-en-2019/

Gómez, G. (2017). PSD2: el fin de la banca tal y como la conocemos en Anuario IEB Banca Digital y Fintech 2017 (pp. 175-180). Recuperado el 25 de Abril de 2019 de https://goo.gl/2aS4HV.

Lema, J. (2018) Las Fintech En España: Situación Actual Y Perspectivas De Futuro. Recuperado de 25 de abril de 2019 de https://ruc.udc.es/dspace/bitstream/handle/2183/20303/LemaSuarez_Manuel_TFM_2017.pdf?sequence=2&isAllowed=y.

Maestre, R. (2019). "Sandbox" para Fintech: así pretende el Ministerio de Economía impulsar la innovación del sector financiero. Recuperado el 08 de agosto de 2019 de https://www.elblogsalmon.com/sectores/sandbox-para-fintech-asi-pretende-ministerio-economia-impulsar-innovacion-sector-financiero.

Monserrat, P. A. (2017). Cultura financiera y Tecno finanzas. Recuperado el 20 de abril de 2019 de http://www.extoikos.es/n19/pdf/9.pdf.

Schueffel, P. (2016). Taming the Beast: A Scientific Definition of Fintech. Journal Of Innovation Management, 4, 32-54. Recuperado el 20 de abril de 2019 de https://journals.fe.up.pt/index.php/IJMAI/article/view/2183-0606_004.004_0004.

Troyano, A. (2019). España: Desde Finnovating afirman que el impacto del Sandbox Fintech en el incremento de empleos podría ser mayor al esperado. Recuperado el 28 de julio de 2019 de https://es.cointelegraph.com/news/spain-according-to-finnovating-the-impact-of-sandbox-fintech-in-the-increase-of-jobs-could-be-greater-than-expected+&cd=22&hl=es&ct=clnk&gl=pt.